2014年会计师考试《中级财务管理》预习讲义(15)

第三章 筹资管理

知识点四:衍生工具筹资

一、可转换债券

1.可转换债券含义

可转换债券是一种混合型证券,是公司普通债券与证券期权的组合体。可转换债券的持有人在一定期限内,可以按照事先规定的价格或者转换比例,自由地选择是否转换为公司普通股。

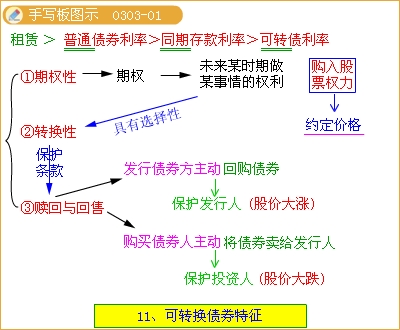

2.可转换债券的基本性质

| 解释说明 | |

| 证券期权性 | 可转换债券实质上是一种未来的买入期权(持有人具有在未来按一定的价格购买股票的权利) |

| 资本转换性 | 1.正常持有期,属于债权性质;转换成股票后,属于股权性质。 2.在转换期间中,持有人没有将其转换为股票,发行企业到期必须无条件地支付本金和利息 3.资本双重性的转换,取决于投资者是否行权 |

| 赎回与回售 | 赎回条款(保护发行公司): 公司股票价格在一段时间内连续高于转股价格达到某一幅度时(对发行公司不利),公司会按事先约定的价格买回未转换公司债券。 回售条款(保护债券购买人): 公司股票价格在一段时期内连续低于转股价格达到某一幅度时(对债券购买人不利),债券持有人可按事先约定的价格将所持债券回卖给发行公司。 |

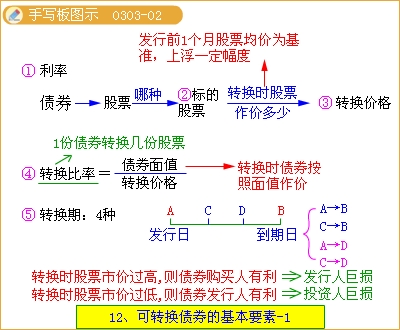

3.可转换债券的基本要素

| 解释说明 | |

| 标的股票 | 标的股票一般是发行公司自己的股票,不过也可以是其他公司的股票 |

| 票面利率 | 1.票面利率一般会低于普通债券的票面利率 可转换债券的投资收益中除了债券的利息收益外,还附加了股票买入期权的收益部分 2.我国《可转换公司债券管理办法暂行规定》 可转换公司债券的利率不超过银行同期存款利率水平,而普通公司债券利率一般都高于银行同期存款利率水平 |

| 转换价格 | 1.指可转换债券在转换期间内转换为标的股票时,标的股票的折算价格 2.我国《可转换公司债券管理暂行办法》规定 上市公司发行可转换公司债券,以发行前1个月股票的平均价格为基准,上浮一定幅度作为转股价格。 |

| 转换比率 | 每一份可转换债券在既定的转换价格下能转换为普通股股票的数量 转换比率=债券面值/转换价格 |

| 转换期 | 可转换债券持有人能够行使转换权的有效期限 转换期间的四种情形: 债券发行日至到期日;发行日至到期前; 发行后某日至到期日;发行后某日至到期前 转换价格高于公司发债时股价,投资者一般不会在发行后立即行使转换权 |

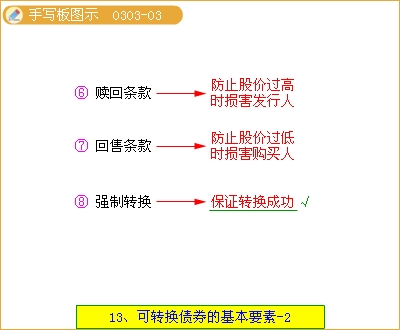

| 赎回条款 (加速条款) |

1.赎回条款通常包括: 不可赎回期间与赎回期;赎回价格(一般高于可转换债券的面值); 赎回条件(分为无条件赎回和有条件赎回)等。 2.赎回条款最主要的功能是强制债券持有者积极行使转股权,因此又被称为加速条款。 3.能使发债公司避免在市场利率下降后,继续向债券持有人支付较高的债券利率所蒙受损失 |

| 回售条款 | 对于投资者而言实际上是一种卖权,由利于降低投资者的持券风险 回售条款包括:回售时间、回售价格和回售条件等 |

| 强制性转换 | 某些条件具备之后,债券持有人必须将可转换债券转换为股票,无权要求偿还债权本金的条件规定 |

4.可转换债券的筹资特点

| 解释说明 | ||

| 优点 | 筹资灵活性 | 可转换债券筹资性质和时间上具有灵活性 股票市价较高,债券持有人将会按约定的价格转换为股票,避免了企业还本付息的负担 |

| 资本成本较低 | 1.利率低于同一条件下普通债券利率,降低了公司的筹资成本 2.可转换债券转换为普通股时,公司无需另外支付筹资费用,又节约了股票的筹资成本 |

|

| 筹资效率高 | 转换价格往往高于当时公司的股票价格。相当于在债券发行之际,就以高于当时股票市价的价格新发行了股票 | |

| 缺点 | 存在不转换的财务压力 | 如果在转换期内公司股价处于恶化性的低位,持券者到期不会转股,会造成公司的集中兑换债券本金的财务压力 |

| 存在回售的财务压力 | 投资者集中在一段时间内将债券回售给发行公司,加大了公司的财务支付压力 | |

| 股价大幅度上扬风险 | 债券转换时公司股票价格大幅度上扬,公司只能以较低的固定转换价格换出股票,便会降低公司的股权筹资额 | |